Symbolbild “CBDC”, erstellt durch Leonardo.ai

Internationale Machtübernahme:

Nahezu flächendeckende Einführung digitaler Zentralbankwährungen (CBDCs)

Nigeria sah sich Anfang des Jahres mit einer monatelangen Bargeldknappheit konfrontiert. Tagelanges Schlangestehen vor den Geldautomaten [1] und dadurch eingeschränkter Zugang zu grundlegenden Gütern und Dienstleistungen [2] führten zu Protesten [3] und Ausschreitungen [4] in den Großstädten. Die Bevölkerung forderte wieder Bargeldzugang. Aufgrund einer Inflation auf Rekordniveau [5] – im März hatte diese in Nigeria mit fast 22 Prozent den höchsten Stand seit 17 Jahren [6] erreicht – und verstärktem Misstrauen gegenüber dem Bankensystem [7] konnten die Nigerianer mangels physischen Geldes in großem Umgang lebensnotwendige Dinge nicht mehr kaufen. In Krankenhäusern kam es dadurch sogar zu Todesfällen [8].

Dieser Text wurde zuerst am 10.01.2024 auf www.scheerpost.com unter der URL <https://scheerpost.com/2024/01/10/central-bank-digital-currencies-cbdcs-near-universal-roll-out-signals-international-power-grab/> veröffentlicht. Lizenz: Stavroula Pabst, SheerPost, CC BY-NC-ND 4.0

Der Schuldige an der Bargeldkrise? Die missglückte Einführung der digitalen Zentralbankwährung (CBDC) in Nigeria.

Ende 2021 wurde die eNaira [9], die nigerianische CBDC, plötzlich inmitten eines weltweiten Vorstoßes zur Erforschung von CBDCs eingeführt. Dabei handelt es sich um eine digitale Version der Fiat-Währung des Landes [10], die von dessen Zentralbank unterstützt wird. In seinem CBDC-Tracker [11] fasst der Atlantic Council die rasche Verbreitung von CBDCs zusammen. Er hebt hervor, dass im Jahr 2020 nur 35 Länder die Einführung von CBDCs in Erwägung zogen, während heute 130 Länder – die über 98 Prozent des weltweiten BIP repräsentieren – dies tun. Davon befinden sich 64 Länder bereits in einer “fortgeschrittenen Phase der Erforschung (Entwicklung, Pilotphase oder Einführung)”. Laut dem Tracker befinden sich die Vereinigten Staaten derzeit in der “Entwicklungsphase” der CBDC-Erkundung [12].

Ein NRG-Mitarbeiter zeigt hinter schützendem Plexiglas einen QR-Code für den Empfang von Zahlungen über die bahamaische Sand-Dollar-App. Der Sand Dollar ist die nationale digitale Währung der Bahamas und die erste digitale Währung der Zentralbank dieser Art in der Welt, 12.2.2021.

(Foto: IMF (International Monetary Fund), Melissa Alcena, Flickr, CC BY-NC-ND 4.0 Deed)

Trotz des starken Interesses der Regierung an CBDCs erfolgte der extreme Schub für den eNaira nach einem langanhaltenden Mangel an Interesse und Vertrauen der Nigerianer in die digitale Währung. Obwohl sich die Regierung bemühte, das Angebot attraktiver zu machen (u. a. durch Aufhebung von Zugangsbeschränkungen, was die Nutzung von eNaira ohne Bankkonto ermöglicht [13], und Rabatten für diejenigen, die CBDC für Taxifahrten verwenden [14]), hatten bis Oktober 2022 nur 0,5 Prozent der Nigerianer die CBDC genutzt [15]. Über die eNaira-Plattform waren bis Anfang Mai 2023 lediglich 1,4 Millionen Transaktionen abgewickelt worden, und das in einem Land mit mehr als 210 Millionen Einwohnern [16].

Anstatt die Bargeld-Vorliebe der Bürger, die digitalen Beschränkungen des Landes und seine größtenteils informelle Wirtschaft zu berücksichtigen, verstärkte die nigerianische Regierung Ende 2022 ihren Druck zur eNaira-Einführung [17]. Gleichzeitig versuchte sie, alte Naira-Noten gegen neue umzutauschen und überschüssiges Geld aus dem Umlauf zu nehmen [18]. Auch wurde die Obergrenze für Bargeldabhebungen verringert, um die Akzeptanz von CBDC zu fördern [19]. Diese Liquiditätsabsorption machte bald alltägliche finanzielle Transaktionen fast unmöglich, da die Regierungspolitik den Zugang zu physischem Geld erschwerte.

Die Bargeldkrise in Nigeria hat sich vorerst gelegt. Die Regierung hat ihre Bemühungen abgemildert, Papierbanknoten ausgegeben [20], und nach der Verlängerung der Geltungsdauer alter Naira-Noten bis Ende 2023 [21] schließlich bestätigt, dass die Banknoten nunmehr bis in alle Ewigkeit gesetzliches Zahlungsmittel bleiben würden [22].

Doch eine entscheidende Frage bleibt: Warum solche Anstrengungen, einer weitgehend unwilligen Bevölkerung eine digitale Währung aufzuzwingen? Zur Beantwortung dieser Frage untersuche ich den aktuellen CBDC-Vorstoß auf der ganzen Welt und untersuche, wie sie in Nigeria und anderswo erprobt oder eingeführt wurden.

Befürworter behaupten, CBDCs ermöglichten billige Transaktionen, seien sicher, bequem und stabil und könnten sogar die “finanzielle Inklusion” fördern. Aber wir werden sehen, dass solche Argumente den ziemlich umfassenden Drang der politischen und Unternehmerelite zu CBDCs nicht erklären können. Sie ebnen den Weg in ein Finanzsystem, in dem Regierungen die Kontrolle über zentralisierte Datensätze von Finanztransaktionen und -historien und damit über wesentliche Informationen zum täglichen Leben der Menschen haben. Die wahre Bedeutung der CBDCs liegt also in ihrem beispiellosen Potenzial für Massenüberwachung und -kontrolle und, wenn sie programmierbar und zwischen Ländern interoperabel gemacht werden, sogar für internationale wirtschaftliche und soziale Kontrolle.

Mit anderen Worten: Die CBDCs ermöglichen eine Finanzinfrastruktur, die sich perfekt für die Machtübernahme durch eine Elite eignet.

Dem CBDC-Wahn auf der Spur: Was und warum

Vom in Vorbereitung befindlichen [23] digitalen Euro [24] bis hin zum einsatzfähigen digitalen Sanddollar der Bahamas [25] erobern Forschung, Pilotprojekte und die Einführung digitaler Zentralbankwährungen (CBDCs) die Welt im Sturm. Die Regierungen versuchen, das Bargeld hinter sich zu lassen. Während Länder wie Kanada [26], das Vereinigte Königreich [27] und die Vereinigten Staaten [28] die Öffentlichkeit um ihre Meinung zu möglichen CBDCs gefragt haben, forschen, entwickeln und pilotieren andere Länder in diversen Projekte [ihre CBDCs], darunter Russlands digitalen Rubel [29] und Brasiliens digitalen Real [30], an dem VISA, Microsoft und andere Konzernriesen beteiligt sind [31].

In aktuellen internationalen Pilotprojekte wird eine Vielzahl von Anwendungsfällen für CBDCs getestet [32], z. B. grenzüberschreitende Zahlungen, Zahlungen des Großhandels [33] (d. h. größere Transaktionen, insbesondere zwischen Banken und anderen Finanzinstituten), sowie für den täglichen Gebrauch im Einzelhandel. Unterschiedliche CBDC-Konzepte stehen ebenfalls zur Debatte [34]: beispielsweise könnten “kontobasierte” CBDC [35], bei denen Konten mit persönlichen Identitäten verknüpft sind, zum Kauf von Konsumgütern (z. B. Lebensmitteln) mit einer digitalen Geldbörse [36] oder einer App [37] auf dem Mobiltelefon verwendet werden. Auch “Token-basierte” CBDCs, die eher wie Bargeld [38] und vielleicht sogar offline funktionieren, wurden in Betracht gezogen.

Der Trend zu zentralisierten digitalen Währungen ist eindeutig; die Argumente für ihre Einführung sind es weniger. Wenn ihre Befürworter oft die Bequemlichkeit, die niedrigeren Transaktionskosten [39] und die Möglichkeit zur verbesserten finanziellen Transparenz [40] anführen, tragen solche Argumente wenig dazu bei, CBDCs als Allheilmittel zur Lösung der Probleme des Finanzsystems zu betrachten. Diese könnten stattdessen durch andere gesetzgeberische Mittel angegangen werden. Wirtschaftswissenschaftler stimmen dem zu: Christopher J. Waller, Mitglied des Board of Governors des Federal Reserve System, blieb skeptisch, dass eine CBDC der Federal Reserve irgendein größeres Problem des US-Zahlungsverkehrssystems lösen würde, und meinte, CBDCs seien eine “Lösung auf der Suche nach einem Problem” [41].

Andere Befürworter heben die Stabilität von CBDCs hervor. Sie glauben, dass staatlich geförderte digitale Währungen eine Alternative für Bitcoin- und Kryptowährungsfans sind, die deren Volatilität überdrüssig sind [42]. Doch wie Thomas Fazi für „UnHerd“ schreibt [43], investieren die Menschen in Bitcoin und Kryptowährungen, “gerade weil es sich um dezentrale Systeme handelt, die sich der Kontrolle von Regierungen entziehen, und weil sie hoffen, dass ihr Wert im Laufe der Zeit steigen wird”. Daher ist es unwahrscheinlich, dass sie sich an stark zentralisierten Systemen wie CBDCs beteiligen wollen.

In anderen Fällen argumentieren Zentralbanken, wie z. B. die kanadische, CBDCs könnten ihren jeweiligen Währungen helfen, ihre Dominanz zu behalten, da Kryptowährungen und andere Bargeldalternativen den Markt überschwemmen [44]. Aber dieses Argument ist umstritten: Während das Finanzministerium und die Bank of England eine CBDC für den Einzelhandel als notwendig erachten, “um den Wert und die Robustheit aller im [Vereinigten Königreich] zirkulierenden Gelder zu verankern” [45], ist der „Economist“ anderer Meinung: “Es ist schwer zu erkennen, warum die Schaffung von [CBDCs] der einfachste Weg sein sollte, eine Fragmentierung des Geldes zu verhindern” [46].

Da sie den Regierungen einen direkten oder nahezu direkten Zugang zu Finanztransaktionsverläufen ermöglichen würden, liegt das Überwachungs- und Kontrollpotenzial von CBDCs auf der Hand. Dennoch gehen die Befürworter von CBDCs nur selten auf Bedenken hinsichtlich des Datenschutzes oder anderer möglicher Probleme ein. Der FinReg-Blog der Duke University weist In diesem Zusammenhang auf eine auffällige Lücke in der vorhandenen Literatur zu CBDCs hin [47]. Er stellt fest, dass sich wissenschaftliche und andere einschlägige Schriften zwar auf die technische Gestaltung von CBDCs und die makroökonomischen Auswirkungen konzentrieren, aber „das Potenzial von CBDCs, die Privatsphäre der Bürger zu verletzen, spielt in diesen Diskussionen keine Rolle“.

Trotz dieser eklatanten Lücke in der Literatur ist das Missbrauchspotenzial von CBDCs eine reale und unmittelbare Bedrohung sowohl für die Lebensgrundlage der Zivilbevölkerung als auch für die demokratischen Strukturen und Prozesse, die international noch existieren. Um die Überwachungs- und Kontrollmöglichkeiten von CBDCs und andere schwerwiegende ethische Probleme, die CBDCs mit sich bringen, zu beleuchten, kehren wir zum jüngsten Bargelddebakel in Nigeria zurück – und zu den Kräften, die dahinter stehen.

Symbolbild (Foto: REINER SCT, Pexels, hochgeladen am 23.11.2023, CCo)

Nigerias jüngste Bardgeldknappheit als Crashkurs in Sachen CBDC

Erklärtes Ziel der eNaira ist es, “Haushalte und Unternehmen in die Lage zu versetzen, schnell, effizient und zuverlässig Zahlungen vorzunehmen und gleichzeitig von einem robusten, innovativen, integrativen und wettbewerbsfähigen Zahlungssystem zu profitieren” [48]. Solche Ziele scheinen bescheiden genug zu sein.

Ein zweiter Blick auf Nigerias verpfuschte eNaira-Bemühungen zeigt jedoch, dass letztlich zahlreiche fragwürdige, von der Elite verfolgten Bemühungen und Ziele, die Entwicklung und Einführung der CBDCs beeinflusst haben. Unter dem Deckmantel von “Modernität” und “finanzieller Inklusion” entpuppt sich die eNaira-Einführung als Präzedenzfall für eine CBDC-Infrastruktur, die für Datenerhebung und Zusammenwirken mit anderen grenzüberschreitenden Regierungs-Initiativen und -Projekten, wie z. B. dem digitalen Personalausweis, geradezu prädestiniert ist. Und das alles bei gleichzeitigem Streben nach dem immer deutlicher erkennbar werdenden Ziel der Eliten, nämlich einer bargeldlosen Gesellschaft.

Auf der eNaira-Website heißt es beispielsweise, dass sie – statt das Bargeld zu ersetzen – dieses „als kostengünstiges, effizientes, allgemein akzeptiertes, sicheres und vertrauenswürdiges Zahlungsmittel ergänzen wird”. Diese Worte stehen jedoch im Widerspruch zu den Aussagen der politischen und finanziellen Elite. Diese schlägt stattdessen vor, dass CBDCs die Gesellschaft auf dem Weg zu einer bargeldlosen Wirtschaft unterstützen oder anderweitig lenken könnten. Am Jahrestag der Einführung der eNaira sagte beispielsweise der Gouverneur der nigerianischen Zentralbank, Godwin Emefiele, dass das Ziel des Landes eine “zu 100 Prozent bargeldlose Wirtschaft” sei [49]. Das wiederum stand ganz im Einklang mit dem ebenfalls für eine bargeldlose Gesellschaft plädierenden Weltwirtschaftsforum (WEF) [50]. In einen Artikel des WEF von 2017 hieß es, dass die “allmähliche Obsoleszenz der Papierwährung” ein “Merkmal einer gut konzipierten CBDC” sei [51].

Solche bargeldlosen Aussichten deuten natürlich darauf hin, dass Bürger, die die Anonymität des Bargelds bevorzugen oder sich aus anderen Gründen Sorgen um den Schutz der Privatsphäre machen, bei einer erfolgreichen Einführung von CBDCs vielleicht irgendwann nicht mehr in der Lage sein werden, aus einem solchen System auszusteigen, selbst wenn dies anfangs noch möglich ist.

Eine weitere Sorge ist die mögliche oder gar wahrscheinliche Verknüpfung digitaler Währungen mit umstrittenen digitalen ID-Systemen [52]. Diese sind international auf dem Vormarsch [53] – trotz der Befürchtung, dass digitale IDs zusätzliche Barrieren für Gesellschaft und Beschäftigung schaffen [54], Überwachungs- und Datenschutzrisiken bergen [55] oder anderweitig als Waffe gegen Minderheitengruppen eingesetzt werden könnten [56]. Trotz der Probleme mit der CBDC hat Nigeria seine eigene digitale ID-Infrastruktur mit großem Erfolg vorangetrieben. Rund 100 Millionen Nigerianer haben sich bis Ende Mai 2023 für eine digitale ID registrieren lassen [57].

Problematisch – Nigeria hat die klare Absicht, die digitale ID mit seiner CBDC zu verbinden. Die Zentralisierung von persönlichen Informationen und Finanzdaten an einem Ort [58] kann Kontrolle und Überwachung ihrer Bürger für Regierungen erheblich vereinfachen.

Tatsächlich heißt es in einem Bericht der Bank für Internationalen Zahlungsausgleich, dass die nigerianische eNaira keinesfalls anonym sein wird, auch nicht für “niedrigere [digitale] Geldbörsen” mit weniger Geld [59]. Derselbe Bericht deutet an, dass solche Systeme auch eingeführt wurden, um die “finanzielle Eingliederung” zu erleichtern. Dazu wird erklärt, dass “der universelle Zugang zu eNaira ein Hauptziel der [nigerianischen Zentralbank] CBN ist. Neue Formen der digitalen Identifizierung für Nicht-Bankkunden sollen eingeführt werden, um ihnen den Zugang zu ermöglichen”.

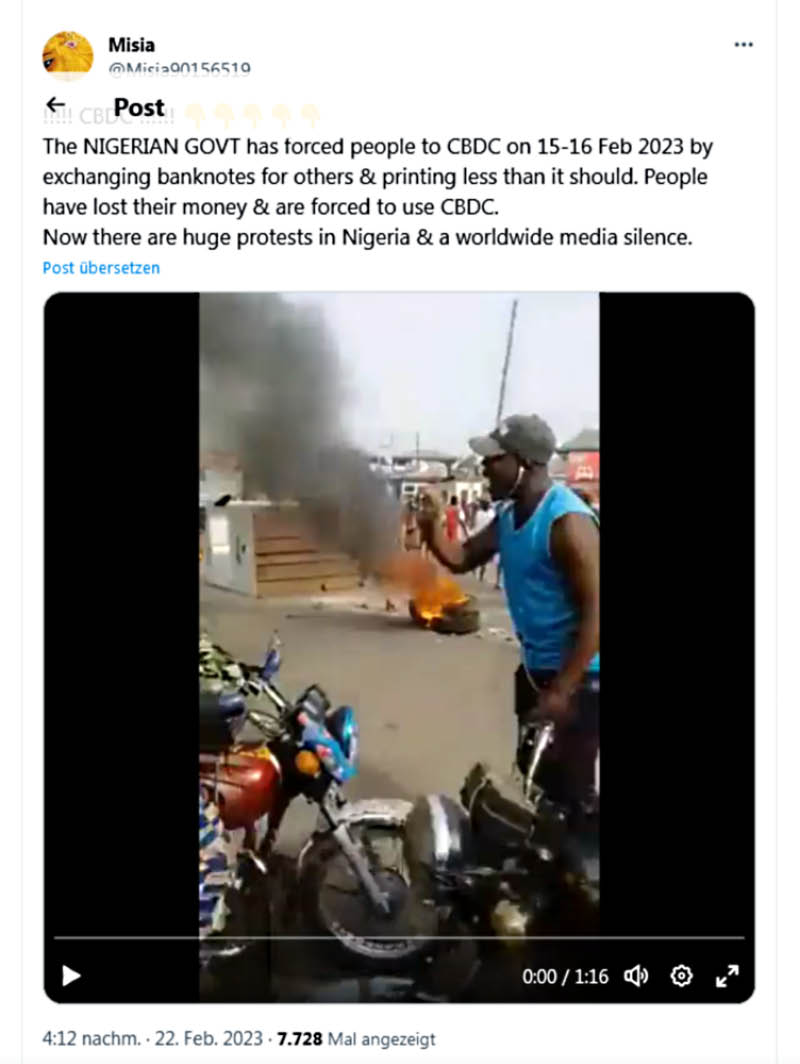

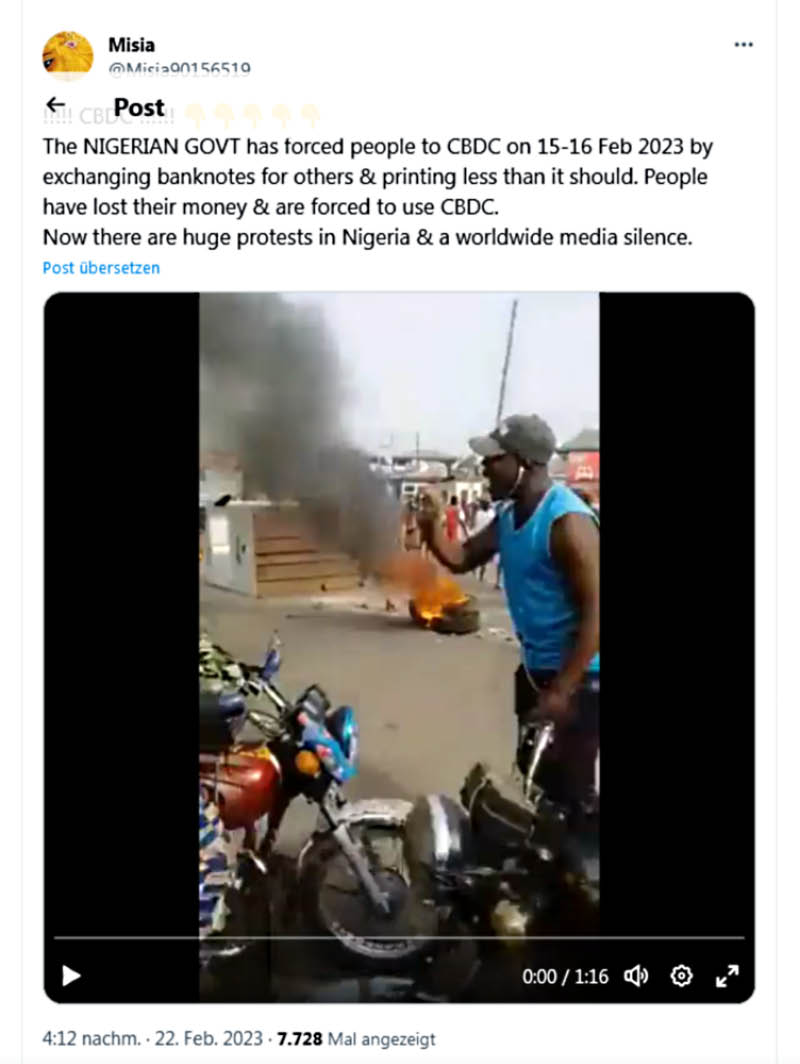

Screenshot: X (vormals Twitter), Misia, erstellt am 28.1.2024 – 18:22 Uhr,

Nigerias steht mit seinem Argument der “finanziellen Inklusion” für CBDCs jedoch nicht allein. Gruppen wie das Weltwirtschaftsforum [60] und der Internationale Währungsfonds [61] verdrehen den Begriff, um CBDCs als harmloses Unterfangen darzustellen, das den finanziellen Bedürfnissen von Randgruppen nützt. Trotz gemischter bis negativer Haltung der Bevölkerung gegenüber staatlich geförderten digitalen Währungen werden die Begriffe “Inklusion” und “unbanking the unbanked” vorangetrieben.

“Die Tatsache, dass [die eNaira] von der Regierung betrieben wurde, hat das Vertrauen in sie erheblich geschwächt”, so ein in Lagos ansässiger Forscher gegenüber „Rest of World“ [62]. “Die Menschen trauen der Regierung nicht soweit, dass sie ihnen ihre Finanztransaktionsdaten übergeben würden”. Auch andere Ankündigungen und Vorschläge für CBDCs haben erhebliche Gegenreaktionen hervorgerufen: Als die US-Notenbank Federal Reserve beispielsweise öffentliche Stellungnahmen zu einer geplanten CBDC einholte [63], überhäuften die Kommentatoren die Anfrage mit Bedenken hinsichtlich Finanzstabilität, Datenschutz und Freiheit [64].

Letztlich ist die katastrophale Einführung des CBDC in Nigeria und die vielen von der Elite unterstützten Instrumente und Ziele, die in seine Einführung eingeflossen sind, eine erstklassige Demonstration des Strebens der politischen Klasse nach technokratischer Beliebigkeit. Und die chaotische eNaira-Einführung, die schließlich zur Bargeldknappeit führte und damit die CBDC-resistente Nigerianer in den Ruin trieb, zeigt nur, wie weit die Mächtigen gehen werden, um ihre Ziele zu erreichen.

Große Gefahren für bürgerliche Freiheiten durch CBDCs

Trotz der holprigen Einführung der eNaira lässt das Vorgehen um die nigerianische CBDC, z. B. der Druck in Richtung bargeldlosen Zahlungsverkehrs und die Verbindung der CBDC mit digitalen ID-Systemen, die Absichten [der Regierung] erkennen. Trotz allgemeiner Bedenken wegen des Missbrauchspotenzials von CBDCs werden diese weiter vorangetrieben und ausgebaut, anstatt die Bedenken auszuräumen. Und dabei stellt die problematische Einführung in Nigeria keinen Einzelfall dar; CBDCs werfen vielmehr überall erhebliche ethische Probleme auf.

Von den potenziellen Gefahren der CBDCs ist die Programmierbarkeit [65], vielleicht die bedrohlichste. Grob definiert ist das die Eigenschaft, Bedingungen und Beschränkungen für die Verwendung des digitalen Geldes festzulegen und einzubauen. CBDC-Anbietern (d. h. Regierungen und ihren Drittparteien) bieten sich unbegrenzte Möglichkeiten, den Zugang zu Geld für die Zivilbevölkerung nach Belieben zu beschränken, zu blockieren oder anderweitig zu manipulieren, um ein bestimmtes Verhalten anzuregen oder zu erzwingen.

Der stellvertretende geschäftsführende Direktor des Internationalen Währungsfonds (IWF), Bo Li, spielte bei einem hochrangigen Rundtischgespräch zum Thema CBDC im Oktober 2022 auf die Programmierbarkeit von CBDCs als Instrument zur Umsetzung politischer Maßnahmen an [66], was einen erheblichen Einfluss auf das tägliche Leben des Einzelnen haben kann. [67]:

„CBDCs können von Regierungsbehörden und Akteuren des Privatsektors programmiert werden – in Form intelligenter Verträge [smart contracts] – um gezielt politische Maßnahmen umzusetzen, z. B. Wohlfahrtszahlungen, Konsumgutscheine, Lebensmittelmarken … Durch die Programmierung einer CBDC kann das Geld genau darauf ausgerichtet werden, was die Menschen besitzen und was sie tun dürfen.”

Finanz- und politikbezogene Entscheidungen können jetzt auf Knopfdruck getroffen werden. Die Programmierbarkeit [der CBDC] macht die Umgehung traditioneller politischer Entscheidungsprozesse für Regierungen zu einem einfachen Unterfangen. Angesichts der Tatsache, dass in den letzten Jahren mit QR-Code-basierten COVID-19-Impfpässen Menschen aus der Gesellschaft ausgeschlossen wurden, ist leicht vorstellbar, dass Regierungen die CBDC-Programmierbarkeit in ähnlicher Weise missbrauchen, um in Zukunft Bürger für unerwünschtes Verhalten finanziell zu “bestrafen”. Und das wahrscheinlich ohne die Öffentlichkeit oder andere Regierungsgremien zu der Entscheidung befragen zu müssen.

Wichtig ist dabei auch, dass die CBDC-Projekte wahrscheinlich nicht national begrenzt bleiben. Stattdessen werden die Aussichten für grenzüberschreitende und internationale CBDC-Projekte untersucht. Der CBDC-Tracker des „Atlantic Council“ listet eine Vielzahl aktueller grenzüberschreitender Projekte [68] auf, wie z. B. das Projekt Sela [69], das Projekt Icebreaker [70] und das Projekt Jura [71], mit denen grenzüberschreitende Zahlung für CBDCs verschiedener Länder getestet und damit ihre erwartete Reichweite weiter vergrößert wird.

In der Zwischenzeit könnten die Bemühungen um “Interoperabilität” [72] sogar den Weg zu einem zentralisierteren oder vielleicht sogar weltweit singulären CBDC-System erleichtern oder ebnen. Interoperabilität definiert die Bank für Internationalen Zahlungsausgleich (BIZ) als “die technische oder rechtliche Kompatibilität, die es ermöglicht, ein System oder einen Mechanismus in Verbindung mit anderen Systemen oder Mechanismen zu nutzen”, die es “den Teilnehmern verschiedener Systeme ermöglicht, Zahlungen oder Finanztransaktionen systemübergreifend durchzuführen, zu verrechnen und abzuwickeln” [73].

Tatsächlich bestätigte die geschäftsführende Direktorin des IWF, Kristalina Georgieva, im Juni 2023, dass der IWF “am Konzept einer globalen CBDC-Plattform” für grenzüberschreitende Transaktionen arbeitet [74]. Auf einer Konferenz, an der Vertreter afrikanischer Zentralbanken teilnahmen, erklärte sie, dass “CBDCs keine fragmentierten nationalen Vorschläge sein sollten … Um effizientere und fairere Transaktionen zu haben, brauchen wir Systeme, die Länder verbinden: Wir brauchen Interoperabilität”.

Vor dem Hintergrund der weitgehend einseitigen Betrachtung oder Adaption von CBDCs unter den Mächten der Welt sollten die Möglichkeiten der Interoperabilität von CBDCs – und damit die weitere Zentralisierung von Zahlungssystemen einschließlich der verwendeten, gesammelten und international weitergegebenen Daten – jeden erschrecken, der sich über die Aussichten von CBDCs auf Überwachung und Kontrolle Sorgen macht.

Freedom Convoy 2022, die Gruppe, die den Protest der kanadischen Trucker organisiert hat, meldete ursprünglich 1.600 Trucks. Der Konvoi, der jetzt fast 50.000 Lkw umfasst, wird bis Samstag in Ottowa sein, um “die kanadische Regierung dazu zu bringen, ihre grenzüberschreitende Covid-Tracking-Pass-/Telefon-App und ALLE Covid-19-Impfstoffmandate aufzuheben”, heißt es in einer Presseerklärung, 27.1.2022.

(Foto: KeldBach, DeviantArt, CC BY-NC-ND 4.0 Deed )

Wichtig ist, dass der globale CBDC-Vorstoß vor dem Hintergrund zunehmenden finanziellen Missbrauchs durch die Eliten stattfindet. Beispiele sind Kontensperrungen politischer Dissidenten, wie den Demonstranten des kanadischen Trucker-Konvois von 2022 [75], oder europäischen Journalisten, darunter Alina Lipp [76], und einer Vielzahl von PayPal-Sperrungen [77] und GoFundMe-Spendenstopps [78] für regimekritische Publikationen und Journalisten. Und diese erfolgten bereits ohne CBDCs. An diesen Missbrauchsfällen sollten wir erkennen, dass diejenigen, die CBDCs vorantreiben, keinen Vertrauensvorschuss verdienen.

Am schlimmsten ist vielleicht, dass die politischen und Unternehmens-Eliten offen zugegeben haben, dass die CBDCs zur politischen Kontrolle geeignet sind. In einem Telefonstreich, mit dem die Präsidentin der Europäischen Zentralbank, Christine Lagarde, hereingelegt wurde, behauptete ein Imitator des ukrainischen Präsidenten Volodymyr Zelensky, dass “das Problem [mit den CBDCs] darin besteht, dass [die Menschen] nicht kontrolliert werden wollen”, woraufhin eine ahnungslose Lagarde zugab, dass es durch die CBDCs “eine Kontrolle geben wird, Sie haben Recht. Sie haben völlig Recht” [79].

Die nachträgliche Einschränkung Lagardes während des Telefongesprächs, CBDCs könnten nur ein “begrenztes Maß an Kontrolle” bieten, kann nur als lächerlich bezeichnet werden, angesichs der zahlreichen Probleme, die CBDCs für die Gesellschaft als Ganzes darstellen.

Kommt ein globales finanzielles Kontrollsystem?

Die Bemühungen, CBDCs als inklusiv, bequem, sicher und sogar unvermeidlich darzustellen, verbergen letztlich kaum ihr Potenzial für Überwachung und vielleicht sogar soziale Kontrolle, wo immer sie eingesetzt werden. Die nahezu weltweiten Anstrengungen um CBDCs signalisieren somit eine erhebliche Bedrohung der bürgerlichen Freiheiten sowie der demokratischen politischen Entscheidungsprozesse und -strukturen auf internationaler Ebene (bzw. dessen, was davon noch übrig ist).

Zum Zeitpunkt der Erstellung dieses Artikels deutet das rasche Tempo der Erforschung von CBDCs darauf hin, dass eine Art “Wettlauf” zwischen den Nationalstaaten bei der Entwicklung und Einführung digitaler Währungen begonnen hat. Was es umso wahrscheinlicher macht, dass sich CBDCs ohne kritische öffentliche Debatte über ihre möglichen ethischen Auswirkungen durchsetzen werden. Schließlich könnte das Versäumnis, eine digitale Währung zu etablieren, wenn rivalisierende oder feindliche Nationen bereits ihre eigene haben, die finanzielle Zukunft eines Landes in einer derzeit schwer vorhersehbaren Weise gefährden.

Gleichzeitig muss das internationale Streben nach CBDCs ein grundlegendes Überdenken der heutigen geopolitischen Bruchlinien erzwingen. Viele gehen davon aus, dass der wachsende Block der BRICS-Länder (Brasilien, Russland, Indien, China und Südafrika und seit August auch Saudi-Arabien, Iran, Äthiopien, Ägypten und die Vereinigten Arabischen Emirate) den Westen direkt herausfordern kann, um eine Multipolarität [80] zu erreichen, Darin werden nicht-westliche Länder eine größere Fähigkeit haben, auf der globalen Bühne selbständig zu handeln.

Die Tatsache, dass sich die BRICS-Staaten für die CBDCs entschieden haben, deutet jedoch darauf hin, dass sich die internationale politische und unternehmerische Elite in einer entscheidenden Frage einig ist, die die finanzielle, politische und soziale Entwicklung der Welt betrifft. Selbst während in der Ukraine ein Stellvertreterkrieg zwischen den USA und Russland tobt und Israel den Gazastreifen belagert und ethnisch säubert – beides Situationen, in denen sich echte geopolitische Feindseligkeiten zu größeren regionalen Kriegen oder sogar zu einem Weltkrieg ausweiten könnten – signalisiert der offensichtliche CBDC-Konsens, dass universelle Schritte in Richtung einer technokratischen Dystopie ebenfalls eine Schlüsselpriorität der Eliten sind: Bei solchen Bemühungen sind die CBDCs der Dreh- und Angelpunkt.

Zum Glück gibt es eine gute Nachricht: Viele Menschen wollen keine CBDCs oder wollen weiterhin physisches Bargeld, was die Eroberung des Finanzsystems durch CBDCs verhindern könnte. Einige US-Bundesstaaten, darunter North Carolina [81] und Florida [82], erwägen oder haben die Verwendung von CBDCs bereits vorsorglich verboten oder eingeschränkt. In der Schweiz, wo die Langlebigkeit des Bargelds im Vordergrund steht, haben die Bürger Anfang des Jahres genügend Unterschriften gesammelt, um ein Referendum [83] zu erzwingen, das, sofern erfolgreich, die Verfügbarkeit von Bargeld in der Schweizer Verfassung verankern wird [84].

Unterdessen scheint die weltweit erste funktionsfähige CBDC [85], der digitale bahamaische Sand Dollar, bei den Bahamaern [in Wikipedia werden die Einwohner der Bahamas als Bahamaer bezeichnet] ziemlich unbeliebt zu sein. Nur wenige Händler akzeptieren sie Jahre nach seiner Einführung 2020 als Zahlungsmittel [86]. Nach Angaben des IWF wird der Sand Dollar bis 2022 nur 0,1 Prozent der umlaufenden Währung [der Bahamas] ausmachen [87], wobei die Infrastruktur der Bahamas “begrenzte Möglichkeiten” für seine Verwendung liefert.

Die Mächtigen können rund um die Uhr daran arbeiten, CBDCs zu schaffen und einzuführen; erfolgreich werden sie nur sein, wenn die Bevölkerung sie akzeptiert und nutzt.

Quellen:

[2] Yahoo! life, Camomile Shumba „Why Nigerians Aren’t Turning to the eNaira Despite Crippling Cash Shortages“, am 24.2.2023: <https://www.yahoo.com/lifestyle/why-nigerians-arent-turning-enaira-101422372.html>

[3] Gulf Insider Nachrichtenmagazin, Red. „Nigeria: Citizens Protest the Government’s Implementation of Digital Currency“, am 8.3.2023: <https://www.gulf-insider.com/nigeria-citizens-protest-the-governments-implementation-of-digital-currency/>

[4] The Guardian, AFP in Lagos „Riots erupt in Nigerian cities as bank policy leads to scarcity of cash“, am 15.2.2023: <https://www.theguardian.com/world/2023/feb/15/angry-protests-erupt-across-nigeria-against-scarcity-of-cash>

[5] Forbes Magazin, Abubakar Nur Khalil „The Nigerian Election And Naira Crisis Are Fueling Bitcoin Adoption“, am 1.3.2023: <https://www.forbes.com/sites/abubakarnurkhalil/2023/03/01/nigerian-election-and-naira-crisis-is-fueling-bitcoin-adoption/?sh=2848606035d4>

[6] Premium Times Nigeria, Mary Izuaka „UPDATED: Nigeria’s inflation hits 21.91% amid cash crunch“, am 15.3.2023: <https://www.premiumtimesng.com/business/business-news/587726-breaking-nigerias-inflation-hits-21-91-amid-cash-crunch.html>

[7] BusinessDay Nigeria Magazin, Modestus Aneasoronye „Nigerians shy away from banks after cash crunch“, am 3.4.2023:<https://businessday.ng/big-read/article/nigerians-shy-away-from-banks-after-cash-crunch/>

[8] The Guardian, Richard Assheton in Lagos„Patients dying as Nigerian cash crisis hits health services before election“, am 21.2.2023: <https://www.theguardian.com/world/2023/feb/21/vulnerable-patients-hit-hard-by-nigerian-cash-shortages-as-election-looms>

[9] Regierung Nigeria „eNaira“ Website: <https://enaira.gov.ng/>

[10] Investopedia Finanzportal, James Chen „Fiat Money: What It Is, How It Works, Example, Pros & Cons“, am 5.7.2023: <https://www.investopedia.com/terms/f/fiatmoney.asp#:~:text=Key%20Takeaways-,Fiat%20money%20is%20a%20government%2Dissued%20currency%20that%20is%20not,U.S.%20dollar%2C%20are%20fiat%20currencies.>

[11] Atlantic Council Denkfabrik „Central Bank Digital Currency Tracker“, in 2023: <https://www.atlanticcouncil.org/cbdctracker/>

[12] ebd.

[13] CoinDesk Nachrichtenseite, Nicholas Anthony „Nigerians’ Rejection of Their CBDC Is a Cautionary Tale for Other Countries“, am 6.3.2023: <https://www.coindesk.com/consensus-magazine/2023/03/06/nigerians-rejection-of-their-cbdc-is-a-cautionary-tale-for-other-countries/>

[14] Bloomberg, Anthony Osae-Brown, Mureji Fatunde, Ruth Olurounbi „Digital-Currency Plan Falters as Nigerians Defiant on Crypto“, am 25.10.2022: <https://www.bloomberg.com/news/articles/2022-10-25/shunned-digital-currency-looks-for-street-credibility-in-nigeria?leadSource=uverify wall>

[15] rest of the world Magazin, Temitayo Lawal „Nigeria’s digital currency can’t compete with crypto“, am 17.5.2023: <https://restofworld.org/2023/nigeria-digital-currency-failing/>

[16] Vanguard Zeitung, Emma Ujah, Abuja Bureau Chief „e-Naira hits 1.4m transactions“, am 2.5.2023: <https://www.vanguardngr.com/2023/05/e-naira-hits-1-4m-transactions/>

[17] CoinDesk Nachrichtenseite, Nicholas Anthony „Nigerians’ Rejection of Their CBDC Is a Cautionary Tale for Other Countries“, am 6.3.2023: <https://www.coindesk.com/consensus-magazine/2023/03/06/nigerians-rejection-of-their-cbdc-is-a-cautionary-tale-for-other-countries/>

[18] Deutsche Welle Auslandsrundfunk, Shehu Salmanu „Nigeria’s central bank battles to limit cash-crunch fallout“, am 4.5.2023: <https://www.dw.com/en/nigerias-central-bank-battles-to-limit-cash-crunch-fallout/a-65234690>

[19] Decrypt Unternehmen, Chidirim Ndeche „Inside Nigeria’s Ambitious Push of Cashless Society, eNaira CBDC“, am 18.12.2022: <https://decrypt.co/117229/inside-nigerias-ambitious-push-of-cashless-society-and-enaira/>

[20] Bloomberg, Emele Onu „Nigeria Dispenses Banknotes to End Three-Month Cash Crunch“, am 26.3.2023: <https://www.bloomberg.com/news/articles/2023-03-26/nigeria-dispenses-banknotes-to-end-three-month-cash-crunch#xj4y7vzkg>

[21] Reuters, Camillus Eboh „Nigerian court extends old banknotes to Dec 31 amid cash shortage“, am 3.3.2023: <https://www.reuters.com/world/africa/nigerian-court-extends-old-banknotes-dec-31-amid-cash-shortage-2023-03-03/>

[22] Reuters, Red. Nigeria central bank says old bank notes to remain legal tender„“, am 14.11.2023: <https://www.reuters.com/markets/currencies/nigeria-central-bank-says-old-bank-notes-remain-legal-tender-2023-11-14/?fbclid=IwAR1pcmYQwFB_X7NwZmzOF6H-QqVVfgcFkLlPX2gq_fPWY0O-5aeS9WYKXyE>

[23] Europäische Zentralbank „Digital euro“, Datum unbekannt: <https://www.ecb.europa.eu/paym/digital_euro/html/index.en.html>

[24] Rat der Europäischen Union, Presseveröffentlichungen „Eurogroup statement on the digital euro project, 16 January 2023“, am 16.1.2023: <https://www.consilium.europa.eu/en/press/press-releases/2023/01/16/eurogroup-statement-on-the-digital-euro-project-16-january-2023/>

[25] SandDollar bahamaische Initiative zur Modernisierung des Zahlungsverkehrs (PSMI) Website: <https://www.sanddollar.bs/>

[26] Bank of Canada „Digital Canadian Dollar“, Datum unbekannt:<https://www.bankofcanada.ca/digitaldollar/>

[27] Vereinigtes Königreich „The digital pound: A new form of money for households and businesses?“, am 7.2.2023: <https://www.gov.uk/government/consultations/the-digital-pound-a-new-form-of-money-for-households-and-businesses>

[28] Federal Reserve Bank „Public Comments Received on Money and Payments: The U.S. Dollar in the Age of Digital Transformation“, am 24.6.2022: <https://www.federalreserve.gov/cbdc-public-comments.htm>

[29] Quartz Magazin, Nate DiCamillo „Why is Russia launching a digital ruble?“, am 30.8.2023: <https://qz.com/why-is-russia-launching-a-digital-ruble-1850787711>

[30] CoinDesk Nachrichtenseite, Andrés Engler „Brazil’s Central Bank Selects 14 Participants for CBDC Pilot“, am 25.5.2023: <https://www.coindesk.com/policy/2023/05/25/brazils-central-bank-selects-14-participants-for-cbdc-pilot/>

[31] Cointelegraph Kryptonachrichten und Analysen,David Attlee „Visa, Microsoft and others join Brazilian CBDC pilot “, am 26.5.2023: <https://cointelegraph.com/news/visa-microsoft-join-brazilian-cbdc-pilot>

[32] CoinDesk, Camomile Shumba „Central Banks Successfully Test Over 30 CBDC Use Cases, Including Offline Payments“, am 16.6.2023:

<https://www.coindesk.com/policy/2023/06/16/central-banks-successfully-test-more-than-30-cbdc-use-cases-including-offline-payments/>

[33] Cointelegraph,Alexandra Overgaag „Wholesale CBDC vs. retail CBDC: Key differences“, Datum unbekannt: <https://cointelegraph.com/learn/wholesale-cbdc-vs-retail-cbdc-key-differences>

[34] <https://www.mastercard.com/news/perspectives/2021/central-banks-and-cbdcs-digital-currency/>

[35] Deloitte Unternehmen, Unbekannt „An introduction to central bank digital currencies (CBDCs)“, Datum unbekannt: <https://www.deloitte.com/au/en/Industries/financial-services/perspectives/cbdc-central-bank-digital-currency.html>

[36] Mastercard Nachrichtenredaktion, Vicki Hyman „Your guide to understanding CBDCs“, am 1.8.2023: <https://www.mastercard.com/news/perspectives/2023/central-bank-digital-currency-cbdc-vs-cryptocurrency/>

[37] Sanddollar Website: <https://www.sanddollar.bs/>

[38] Mastercard Nachrichtenredaktion, Jesse McWaters „Countries are diving into digital currencies. Here are 5 choices they need to make. “, am 20.7.2021: <https://www.mastercard.com/news/perspectives/2021/central-banks-and-cbdcs-digital-currency/>

[39] Finextra Nachrichten- und Informationsquelle für Finanztechnologie, Unbekannt „Central bank digital currencies could cut costs for merchants and consumers“, am 1.12.2017: <https://www.finextra.com/newsarticle/31405/central-bank-digital-currencies-could-cut-costs-for-merchants-and-consumers>

[40] Internationaler Währungsfonds, Andrew Stanley „The Ascent of CBDCs“, am September 2022: <https://www.imf.org/en/Publications/fandd/issues/2022/09/Picture-this-The-ascent-of-CBDCs>

[41] Bank für Internationalen Zahlungsausgleich (BIZ),Christopher J Waller „CBDC – A Solution in Search of a Problem?“: am 5.8.2021: <https://www.bis.org/review/r210806a.htm>

[42] Amt für Finanzforschung (OFR),Todd Keister, Cyril Monnet „

Working Papers

Central Bank Digital Currency: Stability and Information “, am 11.7.2022: <https://www.financialresearch.gov/working-papers/2022/07/11/central-bank-digital-currency/>

[43] UnHerNachrichten- und Meinungswebsited, Thomas Fazi „The tyranny of digital currencies“, am 13.2.2023: <https://unherd.com/2023/02/the-tyranny-of-digital-currencies/>

[44] Bank of Canada, Red. „Digital Canadian Dollar“, Datum unbekannt: <https://www.bankofcanada.ca/digitaldollar/>

[45] Bank of England, Jon Cunliffe „The shape of things to come: innovation in payments and money − speech by Sir Jon Cunliffe“, am 17.4.2023: <https://www.bankofengland.co.uk/speech/2023/april/jon-cunliffe-keynote-speech-at-the-innovate-finance-global-summit>

[46] The Economist, Unbekannt „A flawed argument for central-bank digital currencies“, am 8.6.2023: <https://www.economist.com/finance-and-economics/2023/06/08/a-flawed-argument-for-central-bank-digital-currencies>

[47] The FinReg Blog, Unbekannt Disciplining Central Banks: Addressing the Privacy Concerns of CBDCs and Central Bank Independence„“, am 8.11.2022: <https://sites.duke.edu/thefinregblog/2022/11/08/disciplining-central-banks-addressing-the-privacy-concerns-of-cbdcs-and-central-bank-independence/>

[48] Regierung Nigeria „eNaira“ Übersicht: <https://enaira.gov.ng/about/overview>

[49] Central Bank of Nigeria (CBN) „CBN UPDATE“, im Oktober 2022: <https://www.cbn.gov.ng/out/2022/ccd/cbn update 2022 october edition web.pdf>

[50] World Economic Forum (WEF) „Davos Agenda – The benefits of a cashless society“, am 7.1.2020: <https://www.weforum.org/agenda/2020/01/benefits-cashless-society-mobile-payments/>

[51] World Economic Forum (WEF) „Financial and Monetary Systems – 5 questions about central banks and digital currency“, am 28.8.2017: <https://www.weforum.org/agenda/2017/09/5-questions-about-central-banks-and-digital-currency>

[52] Financial Times, TIzabella Kaminska „Why CBDCs will likely be ID-based“, am 5.5.2021: <https://www.ft.com/content/88f47c48-97fe-4df3-854e-0d404a3a5f9a?fbclid=IwAR0iV_IIwcfTq6M2Wy5RcJnG8Lew_ba0cZ260Z4CZV3PyriLPD6gf93pfdk>

[53] BiometricUpdate.com Nachrichtendienst, Jim Nash „A handful of nations distributing new digital ID documents“, am 27.7.2022: <https://www.biometricupdate.com/202207/a-handful-of-nations-distributing-new-digital-id-documents>

[54] Center For Human Rights & Global Justice Paving a Digital

Road to Hel„“, im Juni 2022: <https://chrgj.org/wp-content/uploads/2022/06/Report_Paving-a-Digital-Road-to-Hell.pdf>

[55] Social Science Research Network Dokumentenserver, Cheng-Yun, Alex Yueh-Ping Yang, Ping-Kuei Chen „Disciplining CBDCs: Addressing the Privacy Aspects and Central Bank Independence“, am 20.10.2022: <https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4253888>

[56] Conversation Netzwerk, Eve Hayes de Kalaf „How some countries are using digital ID to exclude vulnerable people around the world“, am 3.8.2021: <https://theconversation.com/how-some-countries-are-using-digital-id-to-exclude-vulnerable-people-around-the-world-164879>

[57] BiometricUpdate.com Nachrichtendienst, Ayang Macdonald „Nigeria reaches 100M digital IDs issuance milestone, eyes World Bank target“, am 29.5.2023: <https://www.biometricupdate.com/202305/nigeria-reaches-100m-digital-ids-issuance-milestone-eyes-world-bank-target#:~:text=With 100 million NINs now,on course for the target.>

[58] siehe [52]: <https://www.ft.com/content/88f47c48-97fe-4df3-854e-0d404a3a5f9a?fbclid=IwAR0iV_IIwcfTq6M2Wy5RcJnG8Lew_ba0cZ260Z4CZV3PyriLPD6gf93pfdk>

[59] Bank für Internationalen Zahlungsausgleich (BIZ),Enrique Alberola, Ilaria Matt „BIS Papers No 128

Central bank digital currencies in Africa“, im Novemver 2022: <https://www.bis.org/publ/bppdf/bispap128.pdf>

[60] World Economic Forum (WEF), Sophia Lopez „4 ways to ensure Central Bank Digital Currencies promote financial inclusion“, am 13.10.2022: <https://www.weforum.org/agenda/2022/10/4-ways-to-ensure-central-bank-digital-currencies-promote-financial-inclusion/>

[61] International Monetary Fund, Brandon Tan „Central Bank Digital Currency and Financial Inclusion“, am 17.3.2023: <https://www.imf.org/en/Publications/WP/Issues/2023/03/18/Central-Bank-Digital-Currency-and-Financial-Inclusion-531104>

[62] rest of the world Magazin, Temitayo Lawal „Nigeria’s digital currency can’t compete with crypto“, am 17.5.2023: <https://restofworld.org/2023/nigeria-digital-currency-failing/>

[63] Federal Reserve Bank „Central Bank Digital Currency (CBDC) Feedback Form“, am 21.5.2022: <https://www.federalreserve.gov/apps/forms/cbdc>

[64] Federal Reserve Bank Public Comments Received on Money and Payments: The U.S. Dollar in the Age of Digital Transformation„“, am 24.6.2022: <https://www.federalreserve.gov/cbdc-public-comments.htm>

[65] Federal Reserve Bank, Alexander Lee „What is programmable money?“, am 23.6.2021: <https://www.federalreserve.gov/econres/notes/feds-notes/what-is-programmable-money-20210623.html>

[66] Forbes, Norbert Michel „CBDCs Are Bigger Than Politics“, am 18.4.2023: <https://www.forbes.com/sites/digital-assets/2023/04/18/cbdcs-are-bigger-than-politics/?sh=767e6fb81085>

[67] YouTube, IMF „Central Bank Digital Currencies for Financial Inclusion: Risks and Rewards“, am 14.10.2022: <https://www.youtube.com/watch?v=2I9HR7BTmn0>

[68] Atlantic Council Denkfabrik „CBDC Tracker“, Datum unbekannt: <https://www.atlanticcouncil.org/cbdctracker/>

[69] Bank für Internationalen Zahlungsausgleich (BIZ), Projekt Sela „Project Sela demonstrates that retail CBDC can support access, cyber security and competition, while retaining cash features“, am 12.9.2023: <https://www.bis.org/about/bisih/topics/cbdc/sela.htm>

[70] Bank für Internationalen Zahlungsausgleich (BIZ),Project Icebreaker „Project Icebreaker concludes experiment for a new architecture for cross-border retail CBDCs“, am 6.3.2023 : <https://www.bis.org/about/bisih/topics/cbdc/icebreaker.htm>

[71] Bank für Internationalen Zahlungsausgleich (BIZ), Project Jura „Project Jura: cross-border settlement using wholesale CBDC“, am 8.12.2021: <https://www.bis.org/about/bisih/topics/cbdc/jura.htm>

[72] Society for Worldwide Interbank Financial Telecommunication (SWIFT), Unbekannt „CBDCs interoperability: 5 key takeaways from our ground-breaking experiments“, am 24.11.2022: <https://www.swift.com/news-events/news/cbdcs-interoperability-5-key-takeaways-our-ground-breaking-experiments>

[73] archive.org, BIZ, Report to the G20 „Central bank digital currencies for cross-border payments“, im Juli 2021: <https://web.archive.org/web/20210713063639/https://www.bis.org/publ/othp38.pdf>

[74] Reuters, Ahmed Eljechtimi „IMF working on global central bank digital currency platform“, am 19.6.2023: <https://www.reuters.com/markets/imf-working-global-central-bank-digital-currency-platform-2023-06-19/>

[75] CBC Onlinedienst Nachrichten, John Paul Tasker „Banks are moving to freeze accounts linked to convoy protests. Here’s what you need to know“, am 17.2.2022: <https://www.cbc.ca/news/politics/emergencies-act-banks-ottawa-protests-1.6353968>

[76] The Greyzone Magazin,Max Blumenthal „VIDEO: Germany criminalizes journalist for exposing Ukrainian war crimes“, am 13.7.2022: <https://thegrayzone.com/2022/07/13/video-germany-criminalizes-journalist-for-exposing-ukrainian-war-crimes/>

[77] Jacobin Magazin, Branko Marcetic „PayPal Has Begun Quietly Shuttering Left-Wing Media Accounts“, am 5.3.2022: <https://jacobin.com/2022/05/paypal-independent-media-journalism-censorship-tech>

[78] The Greyzone Magazin, Max Blumenthal „Gofundme freezes Grayzone fundraiser ‘due to some external concerns’“, am 28.8.2023: „ https://thegrayzone.com/2023/08/28/gofundme-freezes-grayzone-fundraiser/>

[79] Finbold Finanznachrichten,Ana Zirojevic „European Central Bank head reveals CBDCs could be used for ‘control’ amid banking crisis“, am 7.4.2023: <https://finbold.com/european-central-bank-head-reveals-cbdcs-could-be-used-for-control-amid-banking-crisis/>

[80] Reuters, Carien du Plessis, Anait Miridzhanian, Bhargav Acharya „BRICS welcomes new members in push to reshuffle world order“, am 25.8.2023: <https://www.reuters.com/world/brics-poised-invite-new-members-join-bloc-sources-2023-08-24/>

[81] Cointelegraph Bitcoin & Ethereum Blockchain-Nachrichten, Turner Wright „North Carolina House passes bill banning CBDC payments to the state“, am 4.5.2023: <https://cointelegraph.com/news/north-carolina-house-passes-bill-banning-cbdc-payments-to-the-state>

[82] Cointelegraph, Derek Andersen „Florida governor signs CBDC bill into law, restricting some uses of US and foreign CBDCs“, am 12.5.2023: <https://cointelegraph.com/news/florida-governor-signs-cbdc-bill-into-law-restricting-some-uses-of-us-and-foreign-cbdcs>

[83] archive.today, Reuters „Swiss to vote on preventing cashless society, pressure group says“, am 6.2.2023: <https://archive.is/smr0x>

[84] Bloomberg, Zoe Schneeweiss „Swiss Government Wants to Enshrine Cash in the Constitution“, am 17.5.2023: <https://www.bloomberg.com/news/articles/2023-05-17/swiss-government-wants-to-enshrine-cash-in-the-constitution?srnd=cryptocurrencies-v2>

[85] Lennox Paton Unternehmen, News & Events „Project Sand Dollar: The Bahamas launches world’s first CBDC“, im Januar 2021: <https://www.lennoxpaton.com/news-events/post/the-bahamas-launches-worlds-first-cbdc-the-sand-dollar/#:~:text=The central bank digital currency,China and several other countries.>

[86] The Tribune, NEIL HARTNELL „‘Barely scratching surface’ on Sand Dollar’s adoption“, am 6.4.2023: <http://www.tribune242.com/news/2023/apr/06/barely-scratching-surface-sand-dollars-adoption/>

[87] International Monetary Fund, Unbekannt Staff Concluding Statement of the 2022 Article IV Mission„“, am 21.3.2022: <https://www.imf.org/en/News/Articles/2022/03/21/the-bahamas-staff-concluding-statement-of-the-2022-article-iv-mission>

Internationale Machtübernahme:

Nahezu flächendeckende Einführung digitaler Zentralbankwährungen (CBDCs)

Dieser Text wurde zuerst am 10.01.2024 auf www.scheerpost.com unter der URL <https://scheerpost.com/2024/01/10/central-bank-digital-currencies-cbdcs-near-universal-roll-out-signals-international-power-grab/> veröffentlicht. Lizenz: Stavroula Pabst, SheerPost, CC BY-NC-ND 4.0

Symbolbild “CBDC”, erstellt durch Leonardo.ai

Nigeria sah sich Anfang des Jahres mit einer monatelangen Bargeldknappheit konfrontiert. Tagelanges Schlangestehen vor den Geldautomaten [1] und dadurch eingeschränkter Zugang zu grundlegenden Gütern und Dienstleistungen [2] führten zu Protesten [3] und Ausschreitungen [4] in den Großstädten. Die Bevölkerung forderte wieder Bargeldzugang. Aufgrund einer Inflation auf Rekordniveau [5] – im März hatte diese in Nigeria mit fast 22 Prozent den höchsten Stand seit 17 Jahren [6] erreicht – und verstärktem Misstrauen gegenüber dem Bankensystem [7] konnten die Nigerianer mangels physischen Geldes in großem Umgang lebensnotwendige Dinge nicht mehr kaufen. In Krankenhäusern kam es dadurch sogar zu Todesfällen [8].

Der Schuldige an der Bargeldkrise? Die missglückte Einführung der digitalen Zentralbankwährung (CBDC) in Nigeria.

Ende 2021 wurde die eNaira [9], die nigerianische CBDC, plötzlich inmitten eines weltweiten Vorstoßes zur Erforschung von CBDCs eingeführt. Dabei handelt es sich um eine digitale Version der Fiat-Währung des Landes [10], die von dessen Zentralbank unterstützt wird. In seinem CBDC-Tracker [11] fasst der Atlantic Council die rasche Verbreitung von CBDCs zusammen. Er hebt hervor, dass im Jahr 2020 nur 35 Länder die Einführung von CBDCs in Erwägung zogen, während heute 130 Länder – die über 98 Prozent des weltweiten BIP repräsentieren – dies tun. Davon befinden sich 64 Länder bereits in einer “fortgeschrittenen Phase der Erforschung (Entwicklung, Pilotphase oder Einführung)”. Laut dem Tracker befinden sich die Vereinigten Staaten derzeit in der “Entwicklungsphase” der CBDC-Erkundung [12].

Ein NRG-Mitarbeiter zeigt hinter schützendem Plexiglas einen QR-Code für den Empfang von Zahlungen über die bahamaische Sand-Dollar-App. Der Sand Dollar ist die nationale digitale Währung der Bahamas und die erste digitale Währung der Zentralbank dieser Art in der Welt, 12.2.2021.

(Foto: IMF (International Monetary Fund), Melissa Alcena, Flickr, CC BY-NC-ND 4.0 Deed)

Trotz des starken Interesses der Regierung an CBDCs erfolgte der extreme Schub für den eNaira nach einem langanhaltenden Mangel an Interesse und Vertrauen der Nigerianer in die digitale Währung. Obwohl sich die Regierung bemühte, das Angebot attraktiver zu machen (u. a. durch Aufhebung von Zugangsbeschränkungen, was die Nutzung von eNaira ohne Bankkonto ermöglicht [13], und Rabatten für diejenigen, die CBDC für Taxifahrten verwenden [14]), hatten bis Oktober 2022 nur 0,5 Prozent der Nigerianer die CBDC genutzt [15]. Über die eNaira-Plattform waren bis Anfang Mai 2023 lediglich 1,4 Millionen Transaktionen abgewickelt worden, und das in einem Land mit mehr als 210 Millionen Einwohnern [16].

Anstatt die Bargeld-Vorliebe der Bürger, die digitalen Beschränkungen des Landes und seine größtenteils informelle Wirtschaft zu berücksichtigen, verstärkte die nigerianische Regierung Ende 2022 ihren Druck zur eNaira-Einführung [17]. Gleichzeitig versuchte sie, alte Naira-Noten gegen neue umzutauschen und überschüssiges Geld aus dem Umlauf zu nehmen [18]. Auch wurde die Obergrenze für Bargeldabhebungen verringert, um die Akzeptanz von CBDC zu fördern [19]. Diese Liquiditätsabsorption machte bald alltägliche finanzielle Transaktionen fast unmöglich, da die Regierungspolitik den Zugang zu physischem Geld erschwerte.

Die Bargeldkrise in Nigeria hat sich vorerst gelegt. Die Regierung hat ihre Bemühungen abgemildert, Papierbanknoten ausgegeben [20], und nach der Verlängerung der Geltungsdauer alter Naira-Noten bis Ende 2023 [21] schließlich bestätigt, dass die Banknoten nunmehr bis in alle Ewigkeit gesetzliches Zahlungsmittel bleiben würden [22].

Doch eine entscheidende Frage bleibt: Warum solche Anstrengungen, einer weitgehend unwilligen Bevölkerung eine digitale Währung aufzuzwingen? Zur Beantwortung dieser Frage untersuche ich den aktuellen CBDC-Vorstoß auf der ganzen Welt und untersuche, wie sie in Nigeria und anderswo erprobt oder eingeführt wurden.

Befürworter behaupten, CBDCs ermöglichten billige Transaktionen, seien sicher, bequem und stabil und könnten sogar die “finanzielle Inklusion” fördern. Aber wir werden sehen, dass solche Argumente den ziemlich umfassenden Drang der politischen und Unternehmerelite zu CBDCs nicht erklären können. Sie ebnen den Weg in ein Finanzsystem, in dem Regierungen die Kontrolle über zentralisierte Datensätze von Finanztransaktionen und -historien und damit über wesentliche Informationen zum täglichen Leben der Menschen haben. Die wahre Bedeutung der CBDCs liegt also in ihrem beispiellosen Potenzial für Massenüberwachung und -kontrolle und, wenn sie programmierbar und zwischen Ländern interoperabel gemacht werden, sogar für internationale wirtschaftliche und soziale Kontrolle.

Mit anderen Worten: Die CBDCs ermöglichen eine Finanzinfrastruktur, die sich perfekt für die Machtübernahme durch eine Elite eignet.

Dem CBDC-Wahn auf der Spur: Was und warum

Vom in Vorbereitung befindlichen [23] digitalen Euro [24] bis hin zum einsatzfähigen digitalen Sanddollar der Bahamas [25] erobern Forschung, Pilotprojekte und die Einführung digitaler Zentralbankwährungen (CBDCs) die Welt im Sturm. Die Regierungen versuchen, das Bargeld hinter sich zu lassen. Während Länder wie Kanada [26], das Vereinigte Königreich [27] und die Vereinigten Staaten [28] die Öffentlichkeit um ihre Meinung zu möglichen CBDCs gefragt haben, forschen, entwickeln und pilotieren andere Länder in diversen Projekte [ihre CBDCs], darunter Russlands digitalen Rubel [29] und Brasiliens digitalen Real [30], an dem VISA, Microsoft und andere Konzernriesen beteiligt sind [31].

In aktuellen internationalen Pilotprojekte wird eine Vielzahl von Anwendungsfällen für CBDCs getestet [32], z. B. grenzüberschreitende Zahlungen, Zahlungen des Großhandels [33] (d. h. größere Transaktionen, insbesondere zwischen Banken und anderen Finanzinstituten), sowie für den täglichen Gebrauch im Einzelhandel. Unterschiedliche CBDC-Konzepte stehen ebenfalls zur Debatte [34]: beispielsweise könnten “kontobasierte” CBDC [35], bei denen Konten mit persönlichen Identitäten verknüpft sind, zum Kauf von Konsumgütern (z. B. Lebensmitteln) mit einer digitalen Geldbörse [36] oder einer App [37] auf dem Mobiltelefon verwendet werden. Auch “Token-basierte” CBDCs, die eher wie Bargeld [38] und vielleicht sogar offline funktionieren, wurden in Betracht gezogen.

Der Trend zu zentralisierten digitalen Währungen ist eindeutig; die Argumente für ihre Einführung sind es weniger. Wenn ihre Befürworter oft die Bequemlichkeit, die niedrigeren Transaktionskosten [39] und die Möglichkeit zur verbesserten finanziellen Transparenz [40] anführen, tragen solche Argumente wenig dazu bei, CBDCs als Allheilmittel zur Lösung der Probleme des Finanzsystems zu betrachten. Diese könnten stattdessen durch andere gesetzgeberische Mittel angegangen werden. Wirtschaftswissenschaftler stimmen dem zu: Christopher J. Waller, Mitglied des Board of Governors des Federal Reserve System, blieb skeptisch, dass eine CBDC der Federal Reserve irgendein größeres Problem des US-Zahlungsverkehrssystems lösen würde, und meinte, CBDCs seien eine “Lösung auf der Suche nach einem Problem” [41].

Andere Befürworter heben die Stabilität von CBDCs hervor. Sie glauben, dass staatlich geförderte digitale Währungen eine Alternative für Bitcoin- und Kryptowährungsfans sind, die deren Volatilität überdrüssig sind [42]. Doch wie Thomas Fazi für „UnHerd“ schreibt [43], investieren die Menschen in Bitcoin und Kryptowährungen, “gerade weil es sich um dezentrale Systeme handelt, die sich der Kontrolle von Regierungen entziehen, und weil sie hoffen, dass ihr Wert im Laufe der Zeit steigen wird”. Daher ist es unwahrscheinlich, dass sie sich an stark zentralisierten Systemen wie CBDCs beteiligen wollen.

In anderen Fällen argumentieren Zentralbanken, wie z. B. die kanadische, CBDCs könnten ihren jeweiligen Währungen helfen, ihre Dominanz zu behalten, da Kryptowährungen und andere Bargeldalternativen den Markt überschwemmen [44]. Aber dieses Argument ist umstritten: Während das Finanzministerium und die Bank of England eine CBDC für den Einzelhandel als notwendig erachten, “um den Wert und die Robustheit aller im [Vereinigten Königreich] zirkulierenden Gelder zu verankern” [45], ist der „Economist“ anderer Meinung: “Es ist schwer zu erkennen, warum die Schaffung von [CBDCs] der einfachste Weg sein sollte, eine Fragmentierung des Geldes zu verhindern” [46].

Da sie den Regierungen einen direkten oder nahezu direkten Zugang zu Finanztransaktionsverläufen ermöglichen würden, liegt das Überwachungs- und Kontrollpotenzial von CBDCs auf der Hand. Dennoch gehen die Befürworter von CBDCs nur selten auf Bedenken hinsichtlich des Datenschutzes oder anderer möglicher Probleme ein. Der FinReg-Blog der Duke University weist In diesem Zusammenhang auf eine auffällige Lücke in der vorhandenen Literatur zu CBDCs hin [47]. Er stellt fest, dass sich wissenschaftliche und andere einschlägige Schriften zwar auf die technische Gestaltung von CBDCs und die makroökonomischen Auswirkungen konzentrieren, aber „das Potenzial von CBDCs, die Privatsphäre der Bürger zu verletzen, spielt in diesen Diskussionen keine Rolle“.

Trotz dieser eklatanten Lücke in der Literatur ist das Missbrauchspotenzial von CBDCs eine reale und unmittelbare Bedrohung sowohl für die Lebensgrundlage der Zivilbevölkerung als auch für die demokratischen Strukturen und Prozesse, die international noch existieren. Um die Überwachungs- und Kontrollmöglichkeiten von CBDCs und andere schwerwiegende ethische Probleme, die CBDCs mit sich bringen, zu beleuchten, kehren wir zum jüngsten Bargelddebakel in Nigeria zurück – und zu den Kräften, die dahinter stehen.

Symbolbild (Foto: REINER SCT, Pexels, hochgeladen am 23.11.2023, CCo)

Nigerias jüngste Bardgeldknappheit als Crashkurs in Sachen CBDC

Erklärtes Ziel der eNaira ist es, “Haushalte und Unternehmen in die Lage zu versetzen, schnell, effizient und zuverlässig Zahlungen vorzunehmen und gleichzeitig von einem robusten, innovativen, integrativen und wettbewerbsfähigen Zahlungssystem zu profitieren” [48]. Solche Ziele scheinen bescheiden genug zu sein.

Ein zweiter Blick auf Nigerias verpfuschte eNaira-Bemühungen zeigt jedoch, dass letztlich zahlreiche fragwürdige, von der Elite verfolgten Bemühungen und Ziele, die Entwicklung und Einführung der CBDCs beeinflusst haben. Unter dem Deckmantel von “Modernität” und “finanzieller Inklusion” entpuppt sich die eNaira-Einführung als Präzedenzfall für eine CBDC-Infrastruktur, die für Datenerhebung und Zusammenwirken mit anderen grenzüberschreitenden Regierungs-Initiativen und -Projekten, wie z. B. dem digitalen Personalausweis, geradezu prädestiniert ist. Und das alles bei gleichzeitigem Streben nach dem immer deutlicher erkennbar werdenden Ziel der Eliten, nämlich einer bargeldlosen Gesellschaft.

Auf der eNaira-Website heißt es beispielsweise, dass sie – statt das Bargeld zu ersetzen – dieses „als kostengünstiges, effizientes, allgemein akzeptiertes, sicheres und vertrauenswürdiges Zahlungsmittel ergänzen wird”. Diese Worte stehen jedoch im Widerspruch zu den Aussagen der politischen und finanziellen Elite. Diese schlägt stattdessen vor, dass CBDCs die Gesellschaft auf dem Weg zu einer bargeldlosen Wirtschaft unterstützen oder anderweitig lenken könnten. Am Jahrestag der Einführung der eNaira sagte beispielsweise der Gouverneur der nigerianischen Zentralbank, Godwin Emefiele, dass das Ziel des Landes eine “zu 100 Prozent bargeldlose Wirtschaft” sei [49]. Das wiederum stand ganz im Einklang mit dem ebenfalls für eine bargeldlose Gesellschaft plädierenden Weltwirtschaftsforum (WEF) [50]. In einen Artikel des WEF von 2017 hieß es, dass die “allmähliche Obsoleszenz der Papierwährung” ein “Merkmal einer gut konzipierten CBDC” sei [51].

Solche bargeldlosen Aussichten deuten natürlich darauf hin, dass Bürger, die die Anonymität des Bargelds bevorzugen oder sich aus anderen Gründen Sorgen um den Schutz der Privatsphäre machen, bei einer erfolgreichen Einführung von CBDCs vielleicht irgendwann nicht mehr in der Lage sein werden, aus einem solchen System auszusteigen, selbst wenn dies anfangs noch möglich ist.

Eine weitere Sorge ist die mögliche oder gar wahrscheinliche Verknüpfung digitaler Währungen mit umstrittenen digitalen ID-Systemen [52]. Diese sind international auf dem Vormarsch [53] – trotz der Befürchtung, dass digitale IDs zusätzliche Barrieren für Gesellschaft und Beschäftigung schaffen [54], Überwachungs- und Datenschutzrisiken bergen [55] oder anderweitig als Waffe gegen Minderheitengruppen eingesetzt werden könnten [56]. Trotz der Probleme mit der CBDC hat Nigeria seine eigene digitale ID-Infrastruktur mit großem Erfolg vorangetrieben. Rund 100 Millionen Nigerianer haben sich bis Ende Mai 2023 für eine digitale ID registrieren lassen [57].

Problematisch – Nigeria hat die klare Absicht, die digitale ID mit seiner CBDC zu verbinden. Die Zentralisierung von persönlichen Informationen und Finanzdaten an einem Ort [58] kann Kontrolle und Überwachung ihrer Bürger für Regierungen erheblich vereinfachen.

Tatsächlich heißt es in einem Bericht der Bank für Internationalen Zahlungsausgleich, dass die nigerianische eNaira keinesfalls anonym sein wird, auch nicht für “niedrigere [digitale] Geldbörsen” mit weniger Geld [59]. Derselbe Bericht deutet an, dass solche Systeme auch eingeführt wurden, um die “finanzielle Eingliederung” zu erleichtern. Dazu wird erklärt, dass “der universelle Zugang zu eNaira ein Hauptziel der [nigerianischen Zentralbank] CBN ist. Neue Formen der digitalen Identifizierung für Nicht-Bankkunden sollen eingeführt werden, um ihnen den Zugang zu ermöglichen”.

Screenshot: X (vormals Twitter), Misia, erstellt am 28.1.2024 – 18:22 Uhr,

Nigerias steht mit seinem Argument der “finanziellen Inklusion” für CBDCs jedoch nicht allein. Gruppen wie das Weltwirtschaftsforum [60] und der Internationale Währungsfonds [61] verdrehen den Begriff, um CBDCs als harmloses Unterfangen darzustellen, das den finanziellen Bedürfnissen von Randgruppen nützt. Trotz gemischter bis negativer Haltung der Bevölkerung gegenüber staatlich geförderten digitalen Währungen werden die Begriffe “Inklusion” und “unbanking the unbanked” vorangetrieben.

“Die Tatsache, dass [die eNaira] von der Regierung betrieben wurde, hat das Vertrauen in sie erheblich geschwächt”, so ein in Lagos ansässiger Forscher gegenüber „Rest of World“ [62]. “Die Menschen trauen der Regierung nicht soweit, dass sie ihnen ihre Finanztransaktionsdaten übergeben würden”. Auch andere Ankündigungen und Vorschläge für CBDCs haben erhebliche Gegenreaktionen hervorgerufen: Als die US-Notenbank Federal Reserve beispielsweise öffentliche Stellungnahmen zu einer geplanten CBDC einholte [63], überhäuften die Kommentatoren die Anfrage mit Bedenken hinsichtlich Finanzstabilität, Datenschutz und Freiheit [64].

Letztlich ist die katastrophale Einführung des CBDC in Nigeria und die vielen von der Elite unterstützten Instrumente und Ziele, die in seine Einführung eingeflossen sind, eine erstklassige Demonstration des Strebens der politischen Klasse nach technokratischer Beliebigkeit. Und die chaotische eNaira-Einführung, die schließlich zur Bargeldknappeit führte und damit die CBDC-resistente Nigerianer in den Ruin trieb, zeigt nur, wie weit die Mächtigen gehen werden, um ihre Ziele zu erreichen.

Große Gefahren für bürgerliche Freiheiten durch CBDCs

Trotz der holprigen Einführung der eNaira lässt das Vorgehen um die nigerianische CBDC, z. B. der Druck in Richtung bargeldlosen Zahlungsverkehrs und die Verbindung der CBDC mit digitalen ID-Systemen, die Absichten [der Regierung] erkennen. Trotz allgemeiner Bedenken wegen des Missbrauchspotenzials von CBDCs werden diese weiter vorangetrieben und ausgebaut, anstatt die Bedenken auszuräumen. Und dabei stellt die problematische Einführung in Nigeria keinen Einzelfall dar; CBDCs werfen vielmehr überall erhebliche ethische Probleme auf.

Von den potenziellen Gefahren der CBDCs ist die Programmierbarkeit [65], vielleicht die bedrohlichste. Grob definiert ist das die Eigenschaft, Bedingungen und Beschränkungen für die Verwendung des digitalen Geldes festzulegen und einzubauen. CBDC-Anbietern (d. h. Regierungen und ihren Drittparteien) bieten sich unbegrenzte Möglichkeiten, den Zugang zu Geld für die Zivilbevölkerung nach Belieben zu beschränken, zu blockieren oder anderweitig zu manipulieren, um ein bestimmtes Verhalten anzuregen oder zu erzwingen.

Der stellvertretende geschäftsführende Direktor des Internationalen Währungsfonds (IWF), Bo Li, spielte bei einem hochrangigen Rundtischgespräch zum Thema CBDC im Oktober 2022 auf die Programmierbarkeit von CBDCs als Instrument zur Umsetzung politischer Maßnahmen an [66], was einen erheblichen Einfluss auf das tägliche Leben des Einzelnen haben kann. [67]:

„CBDCs können von Regierungsbehörden und Akteuren des Privatsektors programmiert werden – in Form intelligenter Verträge [smart contracts] – um gezielt politische Maßnahmen umzusetzen, z. B. Wohlfahrtszahlungen, Konsumgutscheine, Lebensmittelmarken … Durch die Programmierung einer CBDC kann das Geld genau darauf ausgerichtet werden, was die Menschen besitzen und was sie tun dürfen.”

Finanz- und politikbezogene Entscheidungen können jetzt auf Knopfdruck getroffen werden. Die Programmierbarkeit [der CBDC] macht die Umgehung traditioneller politischer Entscheidungsprozesse für Regierungen zu einem einfachen Unterfangen. Angesichts der Tatsache, dass in den letzten Jahren mit QR-Code-basierten COVID-19-Impfpässen Menschen aus der Gesellschaft ausgeschlossen wurden, ist leicht vorstellbar, dass Regierungen die CBDC-Programmierbarkeit in ähnlicher Weise missbrauchen, um in Zukunft Bürger für unerwünschtes Verhalten finanziell zu “bestrafen”. Und das wahrscheinlich ohne die Öffentlichkeit oder andere Regierungsgremien zu der Entscheidung befragen zu müssen.

Wichtig ist dabei auch, dass die CBDC-Projekte wahrscheinlich nicht national begrenzt bleiben. Stattdessen werden die Aussichten für grenzüberschreitende und internationale CBDC-Projekte untersucht. Der CBDC-Tracker des „Atlantic Council“ listet eine Vielzahl aktueller grenzüberschreitender Projekte [68] auf, wie z. B. das Projekt Sela [69], das Projekt Icebreaker [70] und das Projekt Jura [71], mit denen grenzüberschreitende Zahlung für CBDCs verschiedener Länder getestet und damit ihre erwartete Reichweite weiter vergrößert wird.

In der Zwischenzeit könnten die Bemühungen um “Interoperabilität” [72] sogar den Weg zu einem zentralisierteren oder vielleicht sogar weltweit singulären CBDC-System erleichtern oder ebnen. Interoperabilität definiert die Bank für Internationalen Zahlungsausgleich (BIZ) als “die technische oder rechtliche Kompatibilität, die es ermöglicht, ein System oder einen Mechanismus in Verbindung mit anderen Systemen oder Mechanismen zu nutzen”, die es “den Teilnehmern verschiedener Systeme ermöglicht, Zahlungen oder Finanztransaktionen systemübergreifend durchzuführen, zu verrechnen und abzuwickeln” [73].

Tatsächlich bestätigte die geschäftsführende Direktorin des IWF, Kristalina Georgieva, im Juni 2023, dass der IWF “am Konzept einer globalen CBDC-Plattform” für grenzüberschreitende Transaktionen arbeitet [74]. Auf einer Konferenz, an der Vertreter afrikanischer Zentralbanken teilnahmen, erklärte sie, dass “CBDCs keine fragmentierten nationalen Vorschläge sein sollten … Um effizientere und fairere Transaktionen zu haben, brauchen wir Systeme, die Länder verbinden: Wir brauchen Interoperabilität”.

Vor dem Hintergrund der weitgehend einseitigen Betrachtung oder Adaption von CBDCs unter den Mächten der Welt sollten die Möglichkeiten der Interoperabilität von CBDCs – und damit die weitere Zentralisierung von Zahlungssystemen einschließlich der verwendeten, gesammelten und international weitergegebenen Daten – jeden erschrecken, der sich über die Aussichten von CBDCs auf Überwachung und Kontrolle Sorgen macht.

Freedom Convoy 2022, die Gruppe, die den Protest der kanadischen Trucker organisiert hat, meldete ursprünglich 1.600 Trucks. Der Konvoi, der jetzt fast 50.000 Lkw umfasst, wird bis Samstag in Ottowa sein, um “die kanadische Regierung dazu zu bringen, ihre grenzüberschreitende Covid-Tracking-Pass-/Telefon-App und ALLE Covid-19-Impfstoffmandate aufzuheben”, heißt es in einer Presseerklärung, 27.1.2022.

(Foto: KeldBach, DeviantArt, CC BY-NC-ND 4.0 Deed )

Wichtig ist, dass der globale CBDC-Vorstoß vor dem Hintergrund zunehmenden finanziellen Missbrauchs durch die Eliten stattfindet. Beispiele sind Kontensperrungen politischer Dissidenten, wie den Demonstranten des kanadischen Trucker-Konvois von 2022 [75], oder europäischen Journalisten, darunter Alina Lipp [76], und einer Vielzahl von PayPal-Sperrungen [77] und GoFundMe-Spendenstopps [78] für regimekritische Publikationen und Journalisten. Und diese erfolgten bereits ohne CBDCs. An diesen Missbrauchsfällen sollten wir erkennen, dass diejenigen, die CBDCs vorantreiben, keinen Vertrauensvorschuss verdienen.

Am schlimmsten ist vielleicht, dass die politischen und Unternehmens-Eliten offen zugegeben haben, dass die CBDCs zur politischen Kontrolle geeignet sind. In einem Telefonstreich, mit dem die Präsidentin der Europäischen Zentralbank, Christine Lagarde, hereingelegt wurde, behauptete ein Imitator des ukrainischen Präsidenten Volodymyr Zelensky, dass “das Problem [mit den CBDCs] darin besteht, dass [die Menschen] nicht kontrolliert werden wollen”, woraufhin eine ahnungslose Lagarde zugab, dass es durch die CBDCs “eine Kontrolle geben wird, Sie haben Recht. Sie haben völlig Recht” [79].

Die nachträgliche Einschränkung Lagardes während des Telefongesprächs, CBDCs könnten nur ein “begrenztes Maß an Kontrolle” bieten, kann nur als lächerlich bezeichnet werden, angesichs der zahlreichen Probleme, die CBDCs für die Gesellschaft als Ganzes darstellen.

Kommt ein globales finanzielles Kontrollsystem?

Die Bemühungen, CBDCs als inklusiv, bequem, sicher und sogar unvermeidlich darzustellen, verbergen letztlich kaum ihr Potenzial für Überwachung und vielleicht sogar soziale Kontrolle, wo immer sie eingesetzt werden. Die nahezu weltweiten Anstrengungen um CBDCs signalisieren somit eine erhebliche Bedrohung der bürgerlichen Freiheiten sowie der demokratischen politischen Entscheidungsprozesse und -strukturen auf internationaler Ebene (bzw. dessen, was davon noch übrig ist).

Zum Zeitpunkt der Erstellung dieses Artikels deutet das rasche Tempo der Erforschung von CBDCs darauf hin, dass eine Art “Wettlauf” zwischen den Nationalstaaten bei der Entwicklung und Einführung digitaler Währungen begonnen hat. Was es umso wahrscheinlicher macht, dass sich CBDCs ohne kritische öffentliche Debatte über ihre möglichen ethischen Auswirkungen durchsetzen werden. Schließlich könnte das Versäumnis, eine digitale Währung zu etablieren, wenn rivalisierende oder feindliche Nationen bereits ihre eigene haben, die finanzielle Zukunft eines Landes in einer derzeit schwer vorhersehbaren Weise gefährden.

Gleichzeitig muss das internationale Streben nach CBDCs ein grundlegendes Überdenken der heutigen geopolitischen Bruchlinien erzwingen. Viele gehen davon aus, dass der wachsende Block der BRICS-Länder (Brasilien, Russland, Indien, China und Südafrika und seit August auch Saudi-Arabien, Iran, Äthiopien, Ägypten und die Vereinigten Arabischen Emirate) den Westen direkt herausfordern kann, um eine Multipolarität [80] zu erreichen, Darin werden nicht-westliche Länder eine größere Fähigkeit haben, auf der globalen Bühne selbständig zu handeln.

Die Tatsache, dass sich die BRICS-Staaten für die CBDCs entschieden haben, deutet jedoch darauf hin, dass sich die internationale politische und unternehmerische Elite in einer entscheidenden Frage einig ist, die die finanzielle, politische und soziale Entwicklung der Welt betrifft. Selbst während in der Ukraine ein Stellvertreterkrieg zwischen den USA und Russland tobt und Israel den Gazastreifen belagert und ethnisch säubert – beides Situationen, in denen sich echte geopolitische Feindseligkeiten zu größeren regionalen Kriegen oder sogar zu einem Weltkrieg ausweiten könnten – signalisiert der offensichtliche CBDC-Konsens, dass universelle Schritte in Richtung einer technokratischen Dystopie ebenfalls eine Schlüsselpriorität der Eliten sind: Bei solchen Bemühungen sind die CBDCs der Dreh- und Angelpunkt.

Zum Glück gibt es eine gute Nachricht: Viele Menschen wollen keine CBDCs oder wollen weiterhin physisches Bargeld, was die Eroberung des Finanzsystems durch CBDCs verhindern könnte. Einige US-Bundesstaaten, darunter North Carolina [81] und Florida [82], erwägen oder haben die Verwendung von CBDCs bereits vorsorglich verboten oder eingeschränkt. In der Schweiz, wo die Langlebigkeit des Bargelds im Vordergrund steht, haben die Bürger Anfang des Jahres genügend Unterschriften gesammelt, um ein Referendum [83] zu erzwingen, das, sofern erfolgreich, die Verfügbarkeit von Bargeld in der Schweizer Verfassung verankern wird [84].

Unterdessen scheint die weltweit erste funktionsfähige CBDC [85], der digitale bahamaische Sand Dollar, bei den Bahamaern [in Wikipedia werden die Einwohner der Bahamas als Bahamaer bezeichnet] ziemlich unbeliebt zu sein. Nur wenige Händler akzeptieren sie Jahre nach seiner Einführung 2020 als Zahlungsmittel [86]. Nach Angaben des IWF wird der Sand Dollar bis 2022 nur 0,1 Prozent der umlaufenden Währung [der Bahamas] ausmachen [87], wobei die Infrastruktur der Bahamas “begrenzte Möglichkeiten” für seine Verwendung liefert.

Die Mächtigen können rund um die Uhr daran arbeiten, CBDCs zu schaffen und einzuführen; erfolgreich werden sie nur sein, wenn die Bevölkerung sie akzeptiert und nutzt.

Quellen:

[2] Yahoo! life, Camomile Shumba „Why Nigerians Aren’t Turning to the eNaira Despite Crippling Cash Shortages“, am 24.2.2023: <https://www.yahoo.com/lifestyle/why-nigerians-arent-turning-enaira-101422372.html>

[3] Gulf Insider Nachrichtenmagazin, Red. „Nigeria: Citizens Protest the Government’s Implementation of Digital Currency“, am 8.3.2023: <https://www.gulf-insider.com/nigeria-citizens-protest-the-governments-implementation-of-digital-currency/>

[4] The Guardian, AFP in Lagos „Riots erupt in Nigerian cities as bank policy leads to scarcity of cash“, am 15.2.2023: <https://www.theguardian.com/world/2023/feb/15/angry-protests-erupt-across-nigeria-against-scarcity-of-cash>

[5] Forbes Magazin, Abubakar Nur Khalil „The Nigerian Election And Naira Crisis Are Fueling Bitcoin Adoption“, am 1.3.2023: <https://www.forbes.com/sites/abubakarnurkhalil/2023/03/01/nigerian-election-and-naira-crisis-is-fueling-bitcoin-adoption/?sh=2848606035d4>

[6] Premium Times Nigeria, Mary Izuaka „UPDATED: Nigeria’s inflation hits 21.91% amid cash crunch“, am 15.3.2023: <https://www.premiumtimesng.com/business/business-news/587726-breaking-nigerias-inflation-hits-21-91-amid-cash-crunch.html>

[7] BusinessDay Nigeria Magazin, Modestus Aneasoronye „Nigerians shy away from banks after cash crunch“, am 3.4.2023:<https://businessday.ng/big-read/article/nigerians-shy-away-from-banks-after-cash-crunch/>

[8] The Guardian, Richard Assheton in Lagos„Patients dying as Nigerian cash crisis hits health services before election“, am 21.2.2023: <https://www.theguardian.com/world/2023/feb/21/vulnerable-patients-hit-hard-by-nigerian-cash-shortages-as-election-looms>

[9] Regierung Nigeria „eNaira“ Website: <https://enaira.gov.ng/>

[10] Investopedia Finanzportal, James Chen „Fiat Money: What It Is, How It Works, Example, Pros & Cons“, am 5.7.2023: <https://www.investopedia.com/terms/f/fiatmoney.asp#:~:text=Key%20Takeaways-,Fiat%20money%20is%20a%20government%2Dissued%20currency%20that%20is%20not,U.S.%20dollar%2C%20are%20fiat%20currencies.>

[11] Atlantic Council Denkfabrik „Central Bank Digital Currency Tracker“, in 2023: <https://www.atlanticcouncil.org/cbdctracker/>

[12] ebd.

[13] CoinDesk Nachrichtenseite, Nicholas Anthony „Nigerians’ Rejection of Their CBDC Is a Cautionary Tale for Other Countries“, am 6.3.2023: <https://www.coindesk.com/consensus-magazine/2023/03/06/nigerians-rejection-of-their-cbdc-is-a-cautionary-tale-for-other-countries/>

[14] Bloomberg, Anthony Osae-Brown, Mureji Fatunde, Ruth Olurounbi „Digital-Currency Plan Falters as Nigerians Defiant on Crypto“, am 25.10.2022: <https://www.bloomberg.com/news/articles/2022-10-25/shunned-digital-currency-looks-for-street-credibility-in-nigeria?leadSource=uverify wall>

[15] rest of the world Magazin, Temitayo Lawal „Nigeria’s digital currency can’t compete with crypto“, am 17.5.2023: <https://restofworld.org/2023/nigeria-digital-currency-failing/>

[16] Vanguard Zeitung, Emma Ujah, Abuja Bureau Chief „e-Naira hits 1.4m transactions“, am 2.5.2023: <https://www.vanguardngr.com/2023/05/e-naira-hits-1-4m-transactions/>

[17] CoinDesk Nachrichtenseite, Nicholas Anthony „Nigerians’ Rejection of Their CBDC Is a Cautionary Tale for Other Countries“, am 6.3.2023: <https://www.coindesk.com/consensus-magazine/2023/03/06/nigerians-rejection-of-their-cbdc-is-a-cautionary-tale-for-other-countries/>

[18] Deutsche Welle Auslandsrundfunk, Shehu Salmanu „Nigeria’s central bank battles to limit cash-crunch fallout“, am 4.5.2023: <https://www.dw.com/en/nigerias-central-bank-battles-to-limit-cash-crunch-fallout/a-65234690>

[19] Decrypt Unternehmen, Chidirim Ndeche „Inside Nigeria’s Ambitious Push of Cashless Society, eNaira CBDC“, am 18.12.2022: <https://decrypt.co/117229/inside-nigerias-ambitious-push-of-cashless-society-and-enaira/>

[20] Bloomberg, Emele Onu „Nigeria Dispenses Banknotes to End Three-Month Cash Crunch“, am 26.3.2023: <https://www.bloomberg.com/news/articles/2023-03-26/nigeria-dispenses-banknotes-to-end-three-month-cash-crunch#xj4y7vzkg>

[21] Reuters, Camillus Eboh „Nigerian court extends old banknotes to Dec 31 amid cash shortage“, am 3.3.2023: <https://www.reuters.com/world/africa/nigerian-court-extends-old-banknotes-dec-31-amid-cash-shortage-2023-03-03/>

[22] Reuters, Red. Nigeria central bank says old bank notes to remain legal tender„“, am 14.11.2023: <https://www.reuters.com/markets/currencies/nigeria-central-bank-says-old-bank-notes-remain-legal-tender-2023-11-14/?fbclid=IwAR1pcmYQwFB_X7NwZmzOF6H-QqVVfgcFkLlPX2gq_fPWY0O-5aeS9WYKXyE>

[23] Europäische Zentralbank „Digital euro“, Datum unbekannt: <https://www.ecb.europa.eu/paym/digital_euro/html/index.en.html>

[24] Rat der Europäischen Union, Presseveröffentlichungen „Eurogroup statement on the digital euro project, 16 January 2023“, am 16.1.2023: <https://www.consilium.europa.eu/en/press/press-releases/2023/01/16/eurogroup-statement-on-the-digital-euro-project-16-january-2023/>

[25] SandDollar bahamaische Initiative zur Modernisierung des Zahlungsverkehrs (PSMI) Website: <https://www.sanddollar.bs/>

[26] Bank of Canada „Digital Canadian Dollar“, Datum unbekannt:<https://www.bankofcanada.ca/digitaldollar/>

[27] Vereinigtes Königreich „The digital pound: A new form of money for households and businesses?“, am 7.2.2023: <https://www.gov.uk/government/consultations/the-digital-pound-a-new-form-of-money-for-households-and-businesses>

[28] Federal Reserve Bank „Public Comments Received on Money and Payments: The U.S. Dollar in the Age of Digital Transformation“, am 24.6.2022: <https://www.federalreserve.gov/cbdc-public-comments.htm>

[29] Quartz Magazin, Nate DiCamillo „Why is Russia launching a digital ruble?“, am 30.8.2023: <https://qz.com/why-is-russia-launching-a-digital-ruble-1850787711>

[30] CoinDesk Nachrichtenseite, Andrés Engler „Brazil’s Central Bank Selects 14 Participants for CBDC Pilot“, am 25.5.2023: <https://www.coindesk.com/policy/2023/05/25/brazils-central-bank-selects-14-participants-for-cbdc-pilot/>

[31] Cointelegraph Kryptonachrichten und Analysen,David Attlee „Visa, Microsoft and others join Brazilian CBDC pilot “, am 26.5.2023: <https://cointelegraph.com/news/visa-microsoft-join-brazilian-cbdc-pilot>

[32] CoinDesk, Camomile Shumba „Central Banks Successfully Test Over 30 CBDC Use Cases, Including Offline Payments“, am 16.6.2023:

<https://www.coindesk.com/policy/2023/06/16/central-banks-successfully-test-more-than-30-cbdc-use-cases-including-offline-payments/>

[33] Cointelegraph,Alexandra Overgaag „Wholesale CBDC vs. retail CBDC: Key differences“, Datum unbekannt: <https://cointelegraph.com/learn/wholesale-cbdc-vs-retail-cbdc-key-differences>

[34] <https://www.mastercard.com/news/perspectives/2021/central-banks-and-cbdcs-digital-currency/>

[35] Deloitte Unternehmen, Unbekannt „An introduction to central bank digital currencies (CBDCs)“, Datum unbekannt: <https://www.deloitte.com/au/en/Industries/financial-services/perspectives/cbdc-central-bank-digital-currency.html>

[36] Mastercard Nachrichtenredaktion, Vicki Hyman „Your guide to understanding CBDCs“, am 1.8.2023: <https://www.mastercard.com/news/perspectives/2023/central-bank-digital-currency-cbdc-vs-cryptocurrency/>

[37] Sanddollar Website: <https://www.sanddollar.bs/>

[38] Mastercard Nachrichtenredaktion, Jesse McWaters „Countries are diving into digital currencies. Here are 5 choices they need to make. “, am 20.7.2021: <https://www.mastercard.com/news/perspectives/2021/central-banks-and-cbdcs-digital-currency/>

[39] Finextra Nachrichten- und Informationsquelle für Finanztechnologie, Unbekannt „Central bank digital currencies could cut costs for merchants and consumers“, am 1.12.2017: <https://www.finextra.com/newsarticle/31405/central-bank-digital-currencies-could-cut-costs-for-merchants-and-consumers>

[40] Internationaler Währungsfonds, Andrew Stanley „The Ascent of CBDCs“, am September 2022: <https://www.imf.org/en/Publications/fandd/issues/2022/09/Picture-this-The-ascent-of-CBDCs>

[41] Bank für Internationalen Zahlungsausgleich (BIZ),Christopher J Waller „CBDC – A Solution in Search of a Problem?“: am 5.8.2021: <https://www.bis.org/review/r210806a.htm>

[42] Amt für Finanzforschung (OFR),Todd Keister, Cyril Monnet „